به گزارش رصد روز، طی سال های اخیر شاهد افزایش بنگاهداری بانکها بوده ایم که مشکلاتی را در پی داشت. از این رو در حال حاضر وزارت اقتصاد به دنبال گره گشایی از بنگاهداری بانکهاست.

در روزهای گذشته وزارت امور اقتصادی و دارایی از سند «راهبردها و سیاستهای بخش بانکی» رونمایی و دولت به عنوان بزرگترین سهامدار بانکهای دولتی سیاستهای کلان این بخش را ابلاغ کرد. این سند مشتمل بر ۳ بخش هدایت اعتبار، انضباط مالی و الزامات فناورانه بانکها بود.

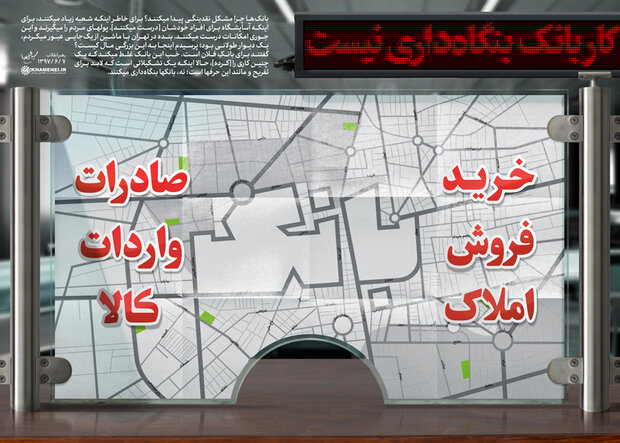

یکی از مهمترین قوانینی که در این سند آمده است ممنوعیت سرمایه گذاری بانکها در بخشهای غیر مولد و به بیان دیگر ممنوعیت بنگاهداری بانکها است.

در بند اول این سند آمده است: هرگونه سرمایهگذاری مؤسسه اعتباری در زمینه ارز، طلا، سکه، املاک و مستغلات ازجمله خرید زمین، خرید و ساخت مجتمعهای تجاری، اداری، مسکونی و مراکز خرید به طرقی غیر از تملیک با هدف تصفیه تسهیلات اعطایی، اعم از مستقیم توسط مؤسسه اعتباری یا غیرمستقیم از طریق واحدهای تابعه مؤسسه اعتباری ممنوع است.

موضوع بنگاه داری بانکها و فعالیتهای غیر مولد قوی در اقتصاد ایران، یکی از چالشهای اصلی نظام بانکی به حساب میاید که سبب انحراف منابع و نقدینگی طی سالیان گذشته شده است. گسترش بخش غیررسمی در اقتصاد، توزیع درآمد ناعادلانه، کاهش رشد اقتصادی و رفاه جامعه و تضعیف بخش تولید از جمله آسیبهای جدی بنگاه داری بانکها در اقتصاد است.

در تمام جهان بانکها میتوانند نسبتی از سرمایه خود را به بنگاهداری اختصاص دهند و این موضوع امری طبیعی است، اما در ایران این نسبت از استانداردهای جهانی و مجوز قانونی قانونگذار فراتر رفته است و بانکها در همه حوزهها از خریدوفروش املاک تا شرکت پتروشیمی و بازرگانی بنگاه داری انجام میدهند و با ورود به بخشهای غیر مولد اقتصادی همچون دلالی مسکن، طلا و ارز و… انحصار این بازارها را در دست گرفتهاند تا آنجا که طبق آمار منتشرشده بیشترین تعداد خانههای خالی متعلق به بانکهاست

بر اساس تعریف مرکز پژوهشهای مجلس به طور کلی فعالیت نامولد به هرگونه سود مبتنی بر عایدی سرمایه گفته میشود که شامل ملک بدون استفاده و مورد تقاضا فقط به قصد افزایش قیمت، عایدی سرمایه از محل افزایش قیمت ارز، عایدی سرمایه از محل افزایش قیمت فلزات گرانبها و عایدی سرمایه از محل سفتهبازی در بورس است.

چند سال گذشته مقام معظم رهبری نیز از این موضوع انتقاد صریحی کردند و فرمودند: بنده یک وقتی در تهران از جایی عبور میکردم، دیواری طولانی بود که هرچی میرفتیم ادامه داشت! پرسیدم این تشکیلات عظیم برای کیست؟ گفتند مال فلان بانک است، بانک غلط میکند که چنین کاری کند. حالا اینکه تشکیلاتی است که لابد برای تفریح و این حرفها است. بانکها بنگاهداری میکنند. جلوی بنگاهداری بانکها را بگیرید. بانک برای بنگاهداری نیست.

در این رابطه عباس دادجوی توکلی پیشتر در گفتگو با خبرنگار مهر گفت: بنگاه داری در نظام بانکی ایران به معنای «سرمایه گذاری مستقیم و یا مشارکت حقوقی» و همچنین ارائه «تسهیلات و خدمات اعتباری کلان»، توسط بانک تفسیر میشود. یک تعریف دیگر هم که مغفول مانده است و من به عنوان «بنگاه داری از نوع مبادلات تجاری غیر مالکانه» از آن یاد میکنم؛ بدین معنی که ممکن است بنگاهی طبق تعاریف استانداردهای حسابداری، تحت کنترل یا نفوذ قابل ملاحظه بانک قرار نداشته باشد، اما بیش از ۹۵ درصد تمام فعالیتهای عملیاتی و غیر عملیاتی «چند صد» میلیارد تومانی آن، فقط مرتبط با بانک خاصی باشد و یا مدیران تأثیرگذار بانک، گرداننده آن بنگاه باشند. یعنی بانک از طریق این شرکت سودهای موهومی شناسایی میکند، داراییهایش را میفروشد و… ردپای این نوع بنگاه داری را از سرفصلهای مربوط به «دریافتنی ها، پرداختنیها، بدهکاران موقت، پیش دریافتها و پیش پرداختها» و همچنین «جریان وجه نقد» در ترازنامه بانکها میتوان به راحتی مشاهده کرد.

وی افزود: بنگاه داری بانکها در محدوده نظارتی تعیین شده، اگر در راستای بهینه اجتماعی بوده و موجب رشد و توسعه سرمایه گذاری مولد و افزایش اشتغال شود، جای تقدیر دارد. اما در اقتصاد ایران، این اتفاق رخ نداده است.

توکلی با بیان اینکه فلسفه سرمایه گذاری بانکها تکمیل و توسعه زنجیره ارائه خدمات بانکی است، افزود: به همین منظور شرکتهای بیمهای، لیزینگی، صرافیها، PSP ها و حتی تأمین سرمایهها به کمک بانک (شرکت اصلی) میآیند. در ادبیات بینالمللی نیز این امر با عنوان «سینرژی در کسب و کار» یا به عبارت دیگر «هم افزایی در کسب و کار» یاد میشود.

این کارشناس نظام بانکی افزود: با این وجود آنچه در عمل در بنگاه داری بانکهای ایران بخصوص در بانکهای خصوصی و برخی بانکهای خصولتی مشاهده میشود، در راستای فعالیتهای غیر واسطهگری آنهاست که با این اهداف انجام میشود:

۱. ورود برخی بنگاههای مرتبط به فعالیتهای بانکداری، جهت تأمین مالی آسان و گستردهتر بانک از طریق جذب سپرده با نرخهای سود بالاتر از بازار رسمی پول

۲. محلی برای شناسایی انواع درآمدهای عملیاتی و غیرعملیاتی بعضاً غیرواقعی و یا به تعبیر بانکداری بدون ربا، شناسایی درآمدهای مشاع و غیر مشاع برای بانک که حقیقتاً درآمد واقعی نیست

۳. سو استفاده از داراییهای ثابت

۴. ایجاد آشفتگی قیمتی در بازار مستغلات و همچنین ورود گسترده در مبادلات بازرگانی خارجی با هدف کسب سود بی دردسر با وجود ارز ارزان قیمت بین سالهای ۱۳۸۱ الی نیمه اول سال ۱۳۹۷.

پیش از این در ماده ۱۶ و ۱۷ قانون رفع موانع تولید قوانین سفت و سختی برای عدم بنگاه داری بانکها و جریمههای سنگینی برای این موضوع وضع شده بود. در این قانون ذکر شده بود که بانکها بایستی سالانه حداقل سی و سه درصد اموال خود اعم از منقول، غیرمنقول و سرقفلی را که به تملک آنها و شرکتهای تابعه آنها درآمده و همچنین سهام تحت تملک خود و شرکتهای تابعه خود را در بنگاههایی که فعالیتهای غیربانکی انجام میدهند، به استثنای طرحهای نیمه تمامشان را واگذار کنند. البته در تبصره ۱ اموالی که به صورت قهری به تصرف بانک درآمده است را مستثنای از این قانون کرده است.

با وجود سختگیرانه بودن قانون مذکور ولی در سالهای گذشته کارآمدی لازم از این طریق به دست نیامد. کارشناسان عدم شفافیت و عدم اهتمام به رعایت قانون مذکور را علت ناموفق بودن این قانون میدانند.

سید بهاالدین هاشمی، مدیرعامل اسبق بانک صادرات با بیان اینکه ابلاغ سیاستهای اصلاح نظام بانکی از سوی وزارت اقتصاد، میتواند به معنی تعیین این سیاستها از سوی دولت باشد میگوید: سالهای گذشته هم همواره چنین سیاستهایی تعیین و ابلاغ میشد اما اینکه چرا اجرا نمیشد، به ضعف نظارتی بانک مرکزی برمیگردد.

مدیرعامل سابق شبکه بانکی تصریح میکند: بانکهای خصوصی سپردههای مردم را در شرکتهای تابعه خود یا بازارهای سرمایهای سرمایه گذاری کردهاند این در حالی است که در سیاستهای جدید ابلاغی وزارت اقتصاد، قرار است سرمایه گذاری بانکها در این بازارها از جمله سکه و طلا و مسکن ممنوع شود؛ بنابراین اگر قرار باشد یک مرتبه بانکها به خروج از بازارهای موازی یا شرکتهای تحت پوشش خود ملزم شوند، بانکهای خصوصی ورشکسته خواهند شد؛ لذا باید این الزام به خروج از فعالیتهای سوداگرانه، تدریجی باشد.

وی اضافه میکند: ۱۰ تا ۱۵ سال اخیر بانکهای مرکزی دولتهای گذشته بر تخلفات بانکها و کشیده شدن به سمت داراییهای سرمایهای چشم پوشی کرده بودند؛ بنابراین نمیتوان یک ساله این سیاستها را اعمال کرد و باید به تدریج طی چند سال ۱۰ تا ۱۳۰ درصد از برنامه تدوین شده محقق شود.

به طور کلی کارشناسان و فعالان حوزه بانکی اقدام اخیر وزرات اقتصاد را گامی رو به جلوی میدانند که نیازمند ملاحظاتی است.

با وجود اینکه بخش بالایی از بنگاهداری بانکها توسط افراد مرتبط، شرکتهای تراستی و وکالتی انجام میگیرد که ممکن است تابعه بانک هم نباشد، ولی در بند اول بانکها و «شرکتهای تابعهشان» منع شدهاند که این کلمه میتواند محل سو استفاده شود.

همچنین در این بخشنامه در عوض سرمایه گذاریهای غیر مولد، بانکها ملزم به سرمایهگذاری در شرکتهای دانشبنیان و طرحهای با پیشرفت بیش از ۵۰ درصد شدهاند که با توجه به هدفگذاری اقتصادی و شعار سال اقدام مثبتی است ولی لازم است در رابطه با تسهیلات حمایتی از دانشبنیان ها هم تعاریف و برنامهها دقیقاً مشخص شود، هم نظارت سفت و سختی صورت گیرد که از محل این بند پولپاشی و سوءاستفاده نشود.

منبع: مهر

برای عضویت در کانال رصد روز کلیک کنید