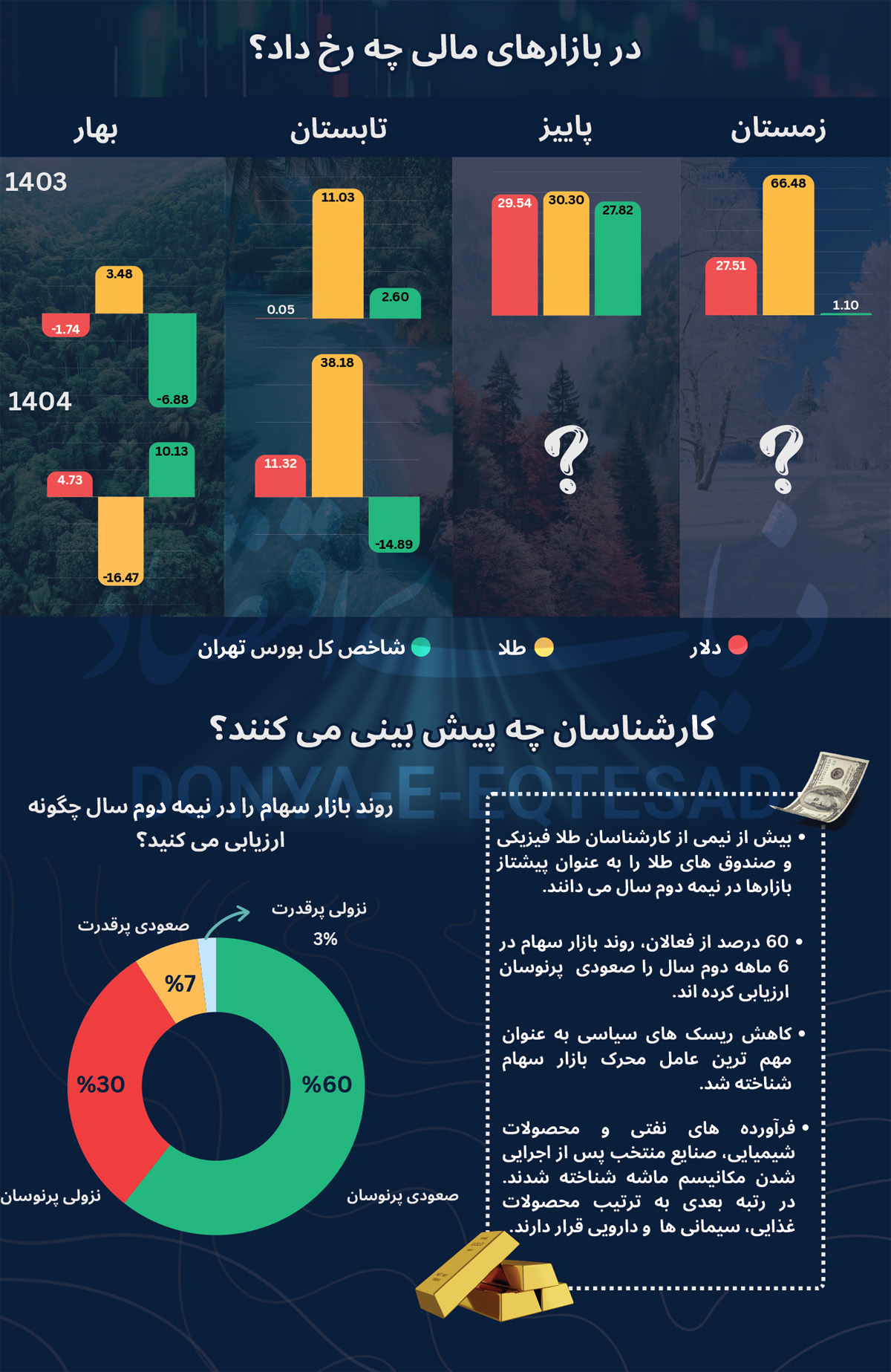

نیمه اول سال ۱۴۰۴ همچون سالیان گذشته همراه با اتفاقات غیرقابل پیشبینی همراه شد. پیش از شروع مذاکرات میان مقامات ایران و ایالات متحده آمریکا، فردی احتمال مذاکره میان ایران و آمریکا را پیشبینی نمیکرد، اما با شروع مذاکرات در سهماهه اول سال، با افزایش تبوتاب گفتوگوهای میان مسوولان دو کشور، عمده فعالان حوزه سرمایهگذاری احتمال رخ دادن تنشهای نظامی و جنگ تحمیلی ۱۲روزه را قریبالوقوع نمیدانستند. بنابراین، سرمایهگذاران در نیمه اول سال شاهد رخدادی بودند که آن را به دو قسمت کاملا متفاوت تبدیل کرد. سهماهه اول سال همراه با امید، افزایش سرمایهگذاری و رشد بازار سهام همراه بود؛ و در سهماهه دوم، فضای تردید و نااطمینانی افزایش پیدا کرد و بازار طلا در این مدت، از بازار سهام سبقت گرفت. «دنیای اقتصاد» با طرح یک نظرسنجی شامل ۴ پرسش از ۱۶۱ کارشناس بازار، افق دید سرمایهگذاری در نیمه دوم سال را ترسیم کرده است.

طلا؛ مقصد نخست سرمایهگذاران

در پرسش نخست، کارشناسان جایگاه چهار بازار شامل سهام، ارز، طلا و اوراق با درآمد ثابت را از نظر بازدهی در نیمه دوم سال مشخص کردند. نتایج نظرسنجی نشان میدهد که بازار طلا با اختلاف، جذابترین گزینه سرمایهگذاری است؛ به طوری که بیش از نیمی از کارشناسان آن را به عنوان بازار برنده در نیمه دوم سال شناسایی کردند. ثبت رکوردهای پی در پی توسط طلا، افزایش ریسک و نااطمینانیها در سطح جهانی و نقدشوندگی بالا در شرایط بحرانی از جمله علل محبوبیت این دارایی میان کارشناسان است.

در مقام اول، بازار سهام اصلی ترین رقیب طلا محسوب میشود. ۳۴درصد از کارشناسان سهام را به عنوان اولویت نخست خود دسته بندی کردهاند. اگرچه ارزندگی بازار سهام در بازه ی اخیر وسوسه برانگیز است، با این حال انتخاب میان دوراهی طلا و سهام بسته به میزان ریسک پذیری افراد، متفاوت است. اگرچه ارزندگی همواره یکی از مهمترین معیارهای انتخاب دارایی به شمار میرود، اما باید توجه داشت که سهام در متون مالی و اقتصادی همواره بهعنوان یکی از پرریسکترین داراییها شناخته میشود. از این رو، سرمایهگذاری در پرریسکترین بازار در یکی از پرریسکترین کشورهای جهان، مستلزم شناخت دقیق ماهیت بازار، تعیین افق زمانی سرمایهگذاری و سنجش میزان ریسکپذیری سرمایهگذار است.

در جایگاه دوم، دلار تقریبا نیمی از آرای کارشناسان را به خود اختصاص داده است و صندوقهای درآمد ثابت و طلا با اختلاف اندک از یکدیگر، در رتبه بعدی قرار گرفتند. محبوبیت صندوقهای درآمد ثابت در اولویت آخر بیش از سایرین است. علاوه بر این دادهها نشان میدهند که با حرکت از اولویت نخست به چهارم، همواره سهم درآمد ثابت بیشتر شده و به محبوبیت آن افزوده میشود.

به عبارتی درآمد ثابتها بهرغم ریسک کم، از جذابیت بالایی از دید فعالان بازار نداشته و توصیه میشود تنها در اولویتهای پایینتر بخشی از پرتفوی به این دسته از داراییها اختصاص یابد. درمجموع، کارشناسان انتظار دارند طلا در نیمه دوم سال پربازدهترین بازار بوده و دلار جایگاه دوم را داشته باشد و صندوقهای درآمد ثابت و سهام برای رتبههای سوم و چهارم رقابت کنند. این نتایج نشان میدهد نگاه غالب فعالان بازار سرمایه در نیمه دوم سال بیشتر به سمت داراییهای امن و پوششدهنده ریسک متمایل شده است.

مسیر بورس در نیمه دوم سال

از کارشناسان خواسته شد علاوه بر تعیین مسیر بازار سهام در نیمه دوم سال، صعودی یا نزولی، ماهیت پرنوسان و یا پرقدرت آن را نیز مشخص کنند. نتایج نشان میدهد اکثریت قاطع کارشناسان با ۶۰درصد آرا، انتظار روند صعودی اما پرنوسان را برای بورس در ۶ماهه دوم دارند. این دسته انتظار دارند افزایش تورم، با اثرگذاری بر شرکتهای بورسی، میتواند زمینهساز رشد بازار سهام شود. با این حال، وجود ریسکها و نااطمینانیهای متعدد سبب میشود مسیر صعودی بورس پرنوسان و همراه با عدم قطعیت باشد. در رتبه بعدی، ۳۰درصد از کارشناسان با نگاهی ناامیدانه، روند بورس در نیمه دوم سال را نزولی با نوسان زیاد پیشبینی کردهاند. در این میان تنها ۳ درصد معتقد بودند که بورس روند نزولی پرقدرت را پیش خواهد گرفت.

درنهایت نتایج نشان میدهد که بازار سهام با وجود ریسکها، همچنان برای سرمایهگذاران جذاب است اما در مسیر خود با نوسانات همراه خواهد بود. به تعبیر دیگر، بازار سهام رشدی خواهد کرد که در آن مسیر، به جاماندگان فرصت میدهد و این رشد بیشتر برای جبران عقبماندگی نسبت به سایر بازارها است.

صنایع مقاوم در برابر ماشه

با توجه به فعال شدن مکانیسم ماشه و بازگشت فشارهای بینالمللی، شناسایی صنایعی که کمتر از سایرین تحتتاثیر تحریمها قرار میگیرند، بیش از پیش اهمیت دارد. از منظر کارشناسان، فرآوردههای نفتی با اختلاف زیاد در صدر قرار گرفته و بیشترین بازده احتمالی را کسب خواهد کرد. باید توجه داشت که صادرات نفت خام بهسادگی قابل رهگیری و تحریم است، اما فرآوردههای نفتی راحتتر در بازارهای خاکستری یا از طریق واسطهها معامله میشوند.

علاوه بر این، پالایشگاهها خوراک را با نرخهای ریالی دریافت کرده ولی بخش مهمی از محصولات را با قیمتهای جهانی میفروشند. در شرایط جهش ارزی ناشی از تحریم، این اختلاف میتواند سودآوری سنگینی ایجاد کند. به عبارتی پالایشیها بهدلیل توان بالای صادرات غیررسمی، بازار داخلی تضمینشده، و بهرهمندی از اختلاف نرخ ارز میتوانند جزو بهترین گزینههای سرمایهگذاری باشد. در رتبه بعدی، محصولات شیمیایی و غذایی بیشترین آرا را به خود اختصاص دادهاند. در ردههای بعدی، گروه سیمانیها و داروییها قرار دارند که اختلاف اندک آنها با سه گروه برتر، نشان از جذابیت نسبی این دو صنعت دارد.

به عبارتی کارشناسان در نیمه دوم سال نگاه ویژهای به صنایع مرتبط با انرژی، صادراتمحور و کالاهای اساسی داشته و این گروه معمولا در شرایط نوسان ارزی یا تغییرات قیمتهای جهانی جذابیت بیشتری پیدا میکنند.

ریسکهای سیاسی باید به حداقل خود برسند

دادهها نشان میدهند که از منظر کارشناسان، مهمترین محرک بازار سهام در نیمه دوم سال، ریسکهای سیاسی خواهد بود؛ به طوری که ۶۳درصد از صاحبنظران آن را مهم ترین عامل تاثیرگذار بر بازار سرمایه دانستهاند. در رتبه بعدی، سیاستهای اقتصادی به عنوان مهم ترین عامل محرک بازار شناسایی شد.

تجربه سایر کشورها نیز حاکی از این است که سیاستگذار با بهکارگیری ابزارها و قوانین درست میتواند اثر ریسکها و تحریم بر بازار سرمایه را کاهش دهد. در رتبه سوم، رکود سایر بازارهای موازی با ۷درصد آرا قرار دارد. این موضوع نشان میدهد که معضلات کنونی بورس ایران ناشی از خروج سرمایه و انتقال آن به بازارهای دیگر با فرصتهای جذابتر و پربازدهتر نیست، بلکه ریشه در ضعفهای ساختاری و مشکلات کلان اقتصادی دارد. درنهایت از منظر کارشناسان، سیاستهای اعتمادساز سازمان بورس کمترین تأثیرگذاری بر تحرکات بورس در نیمه دوم سال را خواهد داشت.